轻舟仍未过重山?——国内多晶硅市场H1回顾及H2展望【SMM分析】

【SMM分析:轻舟仍未过重山?——国内多晶硅市场H1回顾及H2展望】总体而言,多晶硅短期内确实有望出现一定利好行情,但其规模及时间跨度有限。2024年、2025年终端需求也将持续可观上涨(24年全球预计装机444GW,25年540GW),但多晶硅产能过剩的基本面仍未得到有效改善,产业出清还处在相对初级阶段——光伏上游市场市场前途仍光明,道路却曲折!

SMM7月30日讯:

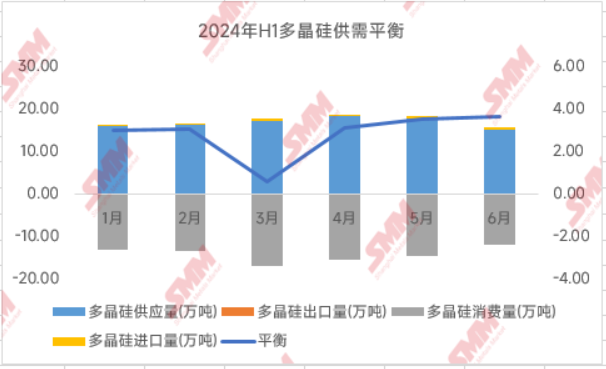

据SMM数据统计,2024年H1国内多晶硅产量约为100.21万吨,环比2023年H1增加50.6%,多晶硅库存较12月底增加17.7万吨,下游硅片生产消耗多晶硅约为84万吨……

半年的时间内,多晶硅过剩趋势明显,价格仍”跌跌不休“,经历H1行情,多晶硅价格是否已经见底,H2行情又将如何?“轻舟是否已过万重山?”

H1供需价格回顾

首现从供需来看,多晶硅在上半年几乎每个月都处在供应过剩的累库状态,但在3月由于春节假期结束,下游拉晶厂出现比较明显的提开工趋势叠加部分头部企业执行了满产策略,导致多晶硅平衡出现缓解,当月过剩量从3万多吨下降至0.56万吨。

而多对于多晶硅产量而言,4月之前由于多晶硅企业仍存在一定利润叠加年初新产能的投产,多晶硅产量一直处在上升的趋势,4月更是由于前期硅片的高排产拉高了市场情绪,多晶硅月产量达到了18.12万吨的高点。而在这之后,由于多晶硅价格跌破成本线以及前期的累库压力下,多晶硅开始出现陆续减产降幅现象,多晶硅产量一路下滑。

从多晶硅实际库存来看,2024年上半年多晶硅市场绝大多数都处在累库阶段。但在年初1-2月由于上游开工率有限,下游进行春节后备货,多晶硅库存相对低位。而唯一出现的较明显的去库阶段发生在5月底到6月初,据SMM了解造成此轮去库原因主要在于一方面前期市场采购情绪不高,原料库存被大幅消耗,此阶段为集中补采。另一方面,受头部企业四川地区减产消息的放出,下游及贸易商看底情绪滋生,引发部分企业囤货行为,库存进而下降,但随后该企业取消了检修企划,市场库存再度上升。

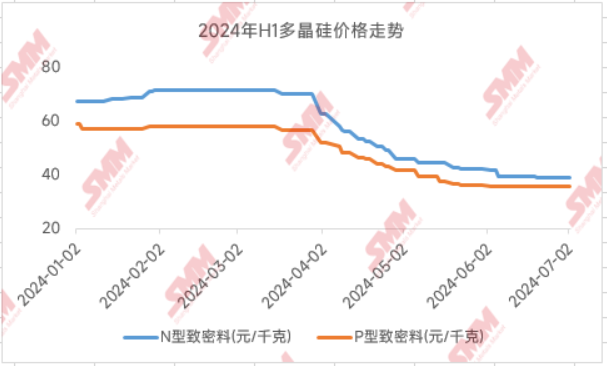

而从价格走势可以看出,年初在备货、电价上涨、企业撑市的因素影响下,多晶硅价格出现小幅探涨,但在经历3月持稳后,多晶硅价格出现再度“崩塌”,价格一路下跌至全企业成本线之下,在6月初经历囤货对价格形成的支撑持稳后,多晶硅在6月中下旬再次小幅下探,但在成本支撑下,下探空间有限。

H2供需价格展望

目前,多晶硅在成本线之下已经“盘桓”许久,多晶硅价格也持稳多日,多晶硅在下半年是否会迎来反弹?多晶硅是否已经探底?“轻舟是否已过万重山?”

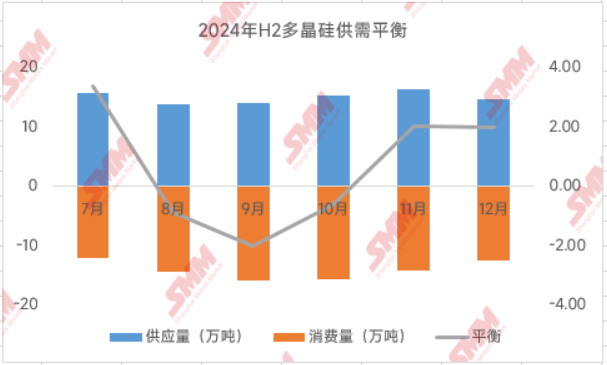

对于2024年下半年多晶硅价格,SMM给出整体预测走势为“先涨后跌”。

在年底抢装备货前,SMM认为多晶硅价格已然触底,在后期甚至有上涨可能。但在年底需求爆发结束后,多晶硅价格可能出现持续兴回落,在春节前后甚至可能跌至此次价格底部之下。

总体而言,SMM认为下半年多晶硅整体供应约为89万吨左右。需求方面,SMM认为下半年消费量 85万吨左右,整体仍呈现累库趋势,但累库量较上半年将出现明显好转。

具体月份来看,7月多晶硅仍处于常规累库阶段,但进入8月之后由于多晶硅企业的进一步减产,造成供应的减少。而需求方面,一方面多晶硅开启年底的备货,另一方面,多晶硅期货的上市预期(预计10月),期现商、贸易商相继进场,引发额外的多晶硅需求,8-10月多晶硅持续去库,而在这一时期,多晶硅的价格也将得到修复。随后部分厂家的复产以及头部新基地的爬产导致多晶硅供应恢复叠加下游需求的减少,多晶硅价格将出现回落……

总结

总体而言,多晶硅短期内确实有望出现一定利好行情,但其规模及时间跨度有限。2024年、2025年终端需求也将持续可观上涨(24年全球预计装机444GW,25年540GW),但多晶硅产能过剩的基本面仍未得到有效改善,产业出清还处在相对初级阶段——光伏上游市场市场前途仍光明,道路却曲折!

公司声明:上海有色网原创信息未经书面授权,禁止传播、发布、复制(包括但不限于行情数据、价格信息、市场统计信息、调研信息等)。授权请联系021-3133 0333。上海有色网保留追究侵权及不当引用的权利。本原创信息除公开信息外的其他数据均是基于公开信息(包括但不仅限于行业新闻、研讨会、展览会、企业财报、券商报告、国家统计局数据、海关进出口数据、各大协会和机构公布的各类数据等等),并依托SMM内部数据库模型,由研究小组进行综合分析和合理推断得出,仅供参考,不构成决策建议,客户决策应自主判断,与上海有色网无关。

下载App

下载App