2024上半年EQ铜行情浅析 价格波动原因几何? 【SMM分析】

【SMM分析】上半年来国内电解铜持续垒库,至2024年5月国内电解铜进口量151.51万吨,同比去年增加19.75%。其中以刚果(金)为主的非洲地区电解铜到货量明显增加,大量非注册货源进口对内外贸市场造成何种影响,后续又将如何演绎?以下为具体分析。

SMM7月19日讯:

上半年来国内电解铜持续垒库,至2024年5月国内电解铜进口量151.51万吨,同比去年增加19.75%。其中以刚果(金)为主的非洲地区电解铜到货量明显增加,大量非注册货源进口对内外贸市场造成何种影响,后续又将如何演绎?以下为具体分析。

首先,从CIF Shanghai Premium来看,EQ铜提单价格相比注册火法仓单劣势明显,特别是上半年铜价抬升行情下,国内电解铜消费受抑制,进口比价窗口长期关闭,注册火法铜因能够交仓价格托底,而EQ铜到港过程中溢价下滑幅度明显更大,在今年上半年价格与主流注册火法产生显著价差。

而EQ铜的价格优势让其在进口盈亏、汇差套利等方面存在一定优势。以6月上旬市场为例,进口窗口牢牢关闭期间,洋山铜溢价创下历史新低,主流火法提单premium降至贴水20美元/吨-贴水15美元/吨附近,此前EQ铜提单成交价格波动于贴水110美元/吨-贴水90美元/吨附近。而在国内EQ货源与主流平水铜价差波动仅150-250元/吨,且持货资金成本占用相对较低。因此EQ货源进口量持续增加,在6月中上旬与火法提单价格出现收敛。

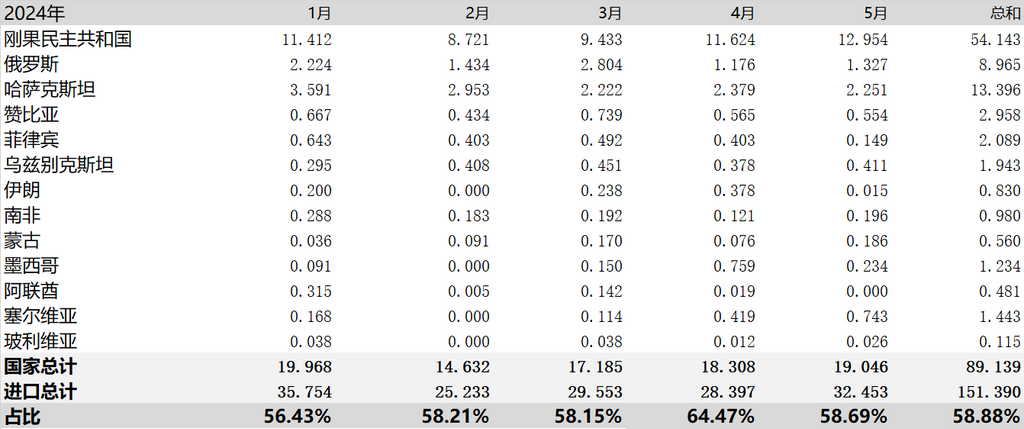

从进口占比来看,上半年EQ铜进口占比约在58%左右,因欧美、韩国、东南亚地区2024年进口premium相对中国更高,南美、日韩地区进口量出现明显下降,非洲地区到货量占比明显上升,从进口数据来看,截至2024年5月主要非注册电解铜产地进口量在58.88%,且占比呈现持续回升趋势。

展望后市,EQ铜在内外贸流通结构中占比增加已成定局,因其品牌繁多,价格波动幅度较大,资金占用成本低等原因贸易拥有相对更高的利润空间。在2024年国内电解铜市场承压运行的行情下,EQ铜交易在内外贸活跃度均明显上升,下半年因国内政策原因国内电解铜供应偏紧预期增加,高铜价下产业现金流周转压力仍存,EQ铜在贸易、加工环节的占比预计仍将增加。

公司声明:上海有色网原创信息未经书面授权,禁止传播、发布、复制(包括但不限于行情数据、价格信息、市场统计信息、调研信息等)。授权请联系021-3133 0333。上海有色网保留追究侵权及不当引用的权利。本原创信息除公开信息外的其他数据均是基于公开信息(包括但不仅限于行业新闻、研讨会、展览会、企业财报、券商报告、国家统计局数据、海关进出口数据、各大协会和机构公布的各类数据等等),并依托SMM内部数据库模型,由研究小组进行综合分析和合理推断得出,仅供参考,不构成决策建议,客户决策应自主判断,与上海有色网无关。

下载App

下载App